Avec la hausse des taux d’intérêt, de nombreux projets d’achat d’un bien immobilier tombent à l’eau en raison du taux du prêt immobilier dépassant le taux d’usure, notamment chez les primo-accédants. Exentys vous propose de faire le point sur l’évolution du taux d’usure et des taux immobiliers.

Quelle est la différence entre le taux d’intérêt légal, le taux d’usure et le taux d’intérêt pratiqués ?

Le taux d’intérêt légal, le taux d’usure et le taux d’intérêt pratiqué sont souvent confondus. Vérifions à quoi ils correspondent.

Le taux d’intérêt légal

L’intérêt légal est la somme d’argent que vous devez en cas de retard de paiement.

Dans le cadre d’un prêt, le taux de l’intérêt légal s’applique si le contrat de prêt ne prévoit pas le taux annuel effectif global (TAEG).

Actuellement, le taux d’intérêt légal est de 6,82 % pour les particuliers et de 4,22 % pour les entreprises.

Le taux d’usure

Le taux de l’usure (ou taux d’usure) est le taux d’intérêt maximal légal que les banques peuvent pratiquer lorsqu’elles accordent un prêt aux particuliers, aux associations ou aux collectivités locales. Plus couramment, on parle du taux d’intérêt annuel effectif global (TAEG) maximal, anciennement appelé le taux effectif global (TEG).

En effet, le TAEG est le taux d’intérêt « tout compris », c’est-à-dire comprenant tous les frais liés au crédit tels que :

• le taux d’intérêt nominal ;

• les frais de dossier ;

• les frais de courtage ;

• les coûts d’assurance ;

• le coût des garanties obligatoires.

Si le TAEG de votre crédit dépasse le taux d’usure au moment de l’accord du prêt, on dit que le crédit est usuraire. Cela est interdit. En effet, en aucun cas les banques ne peuvent accorder des crédits ayant un TAEG supérieur au taux de l’usure.

À noter

Si vous rencontrez un refus de la part de votre banque en raison d’un TAEG supérieur au taux d’usure, il est possible de regarder au niveau des frais annexes pour le faire diminuer. Par exemple, vous avez la possibilité de souscrire une assurance plus avantageuse que celle que la banque vous propose. Chaque catégorie de prêts a ses propres taux d’usure.

Pour connaître le taux d’usure, il faut prendre le taux moyen pratiqué au cours du trimestre précédant et l’augmenter d’un tiers (ou vous pouvez vous connecter sur le site de la Banque de France qui publie les nouveaux taux !).

Afin de calculer le taux, chaque trimestre, la Banque de France réalise une enquête auprès des établissements de crédit et des sociétés de financement pour déterminer

les TAEG moyens pratiqués au cours du trimestre.

Le taux pratiqué est le taux d’intérêt que la banque applique sur les prêts qu’elle accorde.

Bon à savoir

Le taux pratiqué par la banque n’est pas identique pour chaque client. Il dépend de la situation personnelle du client (situation professionnelle, montant des revenus, montant de l’apport personnel, etc.). Plus le client dispose d’un bon dossier, plus la banque lui proposera un taux d’intérêt intéressant.

Les taux moyens pratiqués par les banques sont moins élevés que le taux de l’usure.

Par exemple, pour un crédit immobilier à taux fixe d’une durée de 20 ans, le taux moyen de septembre 2023 était de 4,04 % (4,15 % pour un prêt ayant une durée de 25 ans) alors que le taux d’usure était de 5,56 %.

Quel est le taux d’usure en octobre 2023 ?

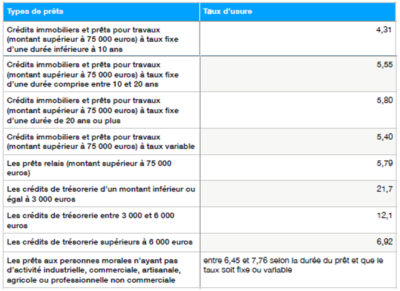

La Banque de France vient de publier les nouveaux taux d’usure par catégories de prêts pour le mois d’octobre 2023. Ils sont de :

Taux d’usure – octobre 2023

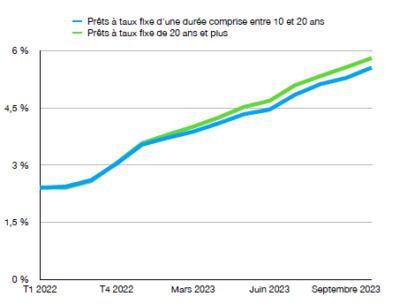

Schéma représentant l’évolution des taux d’usure 2022-2023

Quel est l’impact de la hausse des taux d’intérêt ?

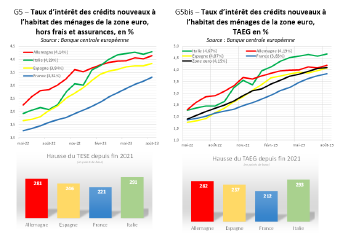

Depuis maintenant 18 mois, les taux d’intérêt ne cessent d’augmenter. Ils sont passés de 1,10 % en décembre 2021 à 3,86 % en août 2023 (et davantage pour les taux des crédits hors renégociations).

Bon à savoir

Le taux d’usure de la Banque de France augmente moins vite que les taux directeurs de la Banque centrale européenne. De ce fait, de nombreux emprunteurs atteignent le taux d’usure en raison des frais annexes. Le taux d’usure peut alors bloquer leur dossier. La hausse du taux de l’usure permet généralement de donner un nouveau souffle aux demandes de prêts.

Source : la Banque de France

Source : la Banque de France

Toutefois, l’offre de prêts à l’habitat aux ménages demeure plus abondante en France que dans les autres pays de l’Union européenne. En effet, le taux annuel des encours de crédits aux ménages en France est de + 2,6 %. Cela est dû au cadre réglementaire français qui favorise la maîtrise du risque par les banques et la protection des emprunteurs avec une offre majoritaire à taux fixe et l’application du taux d’usure. Par ailleurs, comme nous l’avons vu, les taux immobiliers ont remonté en France, mais de façon plus mesurée que chez les autres pays de l’Union européenne.

Source : la Banque de France

Néanmoins, depuis 2022, la hausse des taux d’intérêt implique une baisse du pouvoir d’achat immobilier pour les ménages. Toutefois, le recul amorcé des prix immobiliers devrait redonner du pouvoir d’achat immobilier aux ménages, ainsi que l’augmentation des revenus des ménages. On constate une évolution des prix de l’immobilier de – 0,8 % au deuxième trimestre 2023 par rapport au premier trimestre 2023.

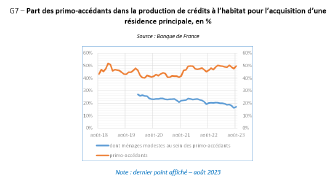

De plus, contrairement à ce qui avait été annoncé, les prêts immobiliers sont restés accessibles à toutes les catégories d’emprunteurs, et même aux primo-accédants. En effet, la part de primo-accédants pour l’achat d’une résidence principale représente toujours la moitié des prêts immobiliers.

En revanche, le nombre de prêts accordés s’est effondré : – 46 % en août 2023 par rapport à août 2022. La hausse du taux de l’usure pourrait permettre de débloquer certains dossiers.

À noter

Selon les prévisions, le taux de l’usure ne devrait plus augmenter prochainement. Celui-ci serait alors stable pendant plusieurs mois avant de baisser. Tout dépend du taux de l’inflation dans les mois à venir. Toutefois, il ne faut pas vous attendre à retrouver des taux autour de 1 %.

Comment relancer le marché immobilier ?

Le ministre de l’Économie a lancé plusieurs pistes pour relancer le marché immobilier. Une des pistes privilégiées serait la création d’un prêt à taux bonifié, c’est-à-dire un prêt dont le taux d’intérêt est inférieur à celui du marché. Son taux pourrait être divisé par deux par rapport au marché et son obtention, réservée aux primo-accédants.

De plus, les conditions du prêt à taux zéro pourraient être assouplies alors qu’elles avaient été plus restrictives ces dernières années. Par ailleurs, il serait possible d’allonger la durée des prêts immobiliers : passer de 25 ans à 30 ans afin d’augmenter le pouvoir d’achat immobilier des ménages.

Exentys vous tient au courant des évolutions dans les mois à venir via sa rubrique Actualités ! En attendant, n’hésitez pas à consulter le site de la Banque de France.